Los beneficios obtenidos en las inversiones, que se van a agrupar habitualmente en la renta del ahorro, son de obligada presencia en la declaración de la renta y por supuesto no quedan exentos de tributación. En general la fiscalidad de la gran mayoría de productos financieros no difiere mucho entre unos y otros, aunque, como es sabido, existen algunas excepciones concretas, tal y como es el caso de los fondos de inversión o de los planes de pensiones.

Resulta sin ningún género de dudas conveniente conocer cómo funcionan a nivel fiscal nuestros productos financieros, no en vano, son determinantes de algún modo también en el resultado final de nuestra cuenta anual tras la declaración de la renta. Veamos pues como responden ante el IRPF los diferentes productos financieros.

Depósitos

Los depósitos, como iremos viendo posteriormente, son muy similares en tratamiento fiscal a la mayoría de productos financieros. En este caso los primeros 6000 euros de beneficio tributarán un 21%, estableciéndose otro tramo hasta los 24,000 euros que tributarán al 25% mientras que el resto tributará al 27% dentro de la renta de ahorro.

Letras del Tesoro

Las letras del tesoro tributarán exactamente de del mismo modo que los depósitos, no hay diferencia en la tributación a pesar de ser un modelo de ahorro diferente. De este modo los primeros 6000 euros de beneficio tributarán un 21%, estableciéndose otro tramo hasta los 24,000 euros que tributarán al 25% mientras que el resto tributará al 27%.

Fondos de inversión

Este producto si presenta particularidades con respecto a otros productos de inversión o ahorro. La principal particularidad es que sólo obligará al pago de impuestos el momento del rescate del dinero, con el añadido de la no tributación cuando se trata de traspasos entre fondos que no tienen penalización fiscal alguna. De esta manera, los fondos pueden ir a lo largo del tiempo evolucionando de manera que sólo en el momento de retirar la inversión se aplicará el mismo modelo de tributación por tramos que hemos visto en los dos productos anteriores, es decir, se trata de un aplazamiento de la tributación durante el desarrollo del producto pero en el momento que éste se transforma el líquido pasa a tener responsabilidad fiscal.

ETF

ETF

Por su propia condición de fondo cotizado es decir de un fondo de inversión que cotiza como acciones, tiene un tratamiento fiscal similar a éstas. Aplicando la misma normativa que las acciones, durante el primer año de su contratación tributarán al tipo marginal del IRPF del contribuyente, mientras que superando el año deberán acudir a los consabidos tramos en los que los primeros 6000 euros de beneficio tributarán un 21%, estableciéndose otro tramo hasta los 24,000 euros que tributarán al 25% mientras que el resto tributará al 27%. Hay que tener en cuenta en este caso que a diferencia de los fondos de inversión el traspaso entre ETFs se encuentra penalizado, de este modo, cuando decidimos realizar un traspaso de veremos pagar impuestos por las ganancias obtenidas, de igual modo que ocurre con las acciones se puede realizar una compensación de pérdidas con las ganancias futuras.

Acciones

Las acciones presentaron dos caminos de tributación, por un lado el de los beneficios obtenidos a través de sus movimientos en el mercado de valores, mientras que, por otro lado, el de los dividendos. En el caso del trading, las acciones vendidas antes de cumplir un año sobre su compra, tal y como veíamos anteriormente con el ETF, tributarán al tipo marginal de IRPF del contribuyente, una vez superado el primer año se repite el mismo esquema de tramos anteriores de otros productos, con la variante de la posibilidad de compensar las pérdidas con las ganancias obtenidas tanto en otros productos como en ejercicios futuros.

Dividendos

Los dividendos, que surge en las empresas como reparto entre accionistas bien a cuenta del resultado o como revolución sobre parte de la inversión, no tributan del mismo modo que los anteriores ejemplos, en este caso no se aplica la política de tramos de manera directa tal y como hemos visto en todos los productos anteriores en un momento u otro, los dividendos quedan exentos de tributar hasta los 1500 euros, Será a partir de esa cantidad cuando se activará el sistema de tributación que hemos ido repasando en los diferentes productos, y por tanto, desde 1.500 hasta 6000 euros de beneficio tributarán un 21%, estableciéndose otro tramo hasta los 24,000 euros que tributarán al 25% mientras que el resto tributará al 27%. Uno de los cambios de la reforma fiscal precisamente se basa en la desaparición de este límite de 1500 exento, por lo cual se modifica de manera sustancial la tributación de estos productos.

Planes de pensiones

Los planes de pensiones presentaba probablemente el modelo más especial dentro de la tributación de los productos financieros. Se trata de un modelo de pago en diferido que se realiza en el momento del rescate del plan de pensiones. Según la manera en que el plan se rescate la tributación podrá modificarse; en caso de realizarse el rescate en forma de capital se podrá aplicar una reducción de hasta 40% sobre la parte relacionada con aportaciones anteriores a 2007 (habiendo transcurrido más de dos años desde la primera aportación) aquí se debe tener en cuenta que en la recuperación en forma de capital del plan de pensiones existirán crecimiento de la base imponible que probablemente nos conduzca a tributar en los tramos más altos de IRPF. Por otro lado, rescatar el plan en forma de rentas tiene consideración, a efectos fiscales, de rendimiento del trabajo.

Por otro lado, como ya sabemos, los planes de pensiones ofrecen como un elemento añadido la ventaja fiscal de las deducciones sobre las aportaciones, estas deducciones poseen una serie de limitaciones:

- Menores de 50 años. Hasta 10.000 euros o el 30% de sus ingresos,

- Mayores de 50 años. La menor de estas dos cantidades: 12.500 euros o el 50% de sus ingresos.

- Personas con discapacidad. Hasta un máximo de 24.500 euros

La reforma fiscal

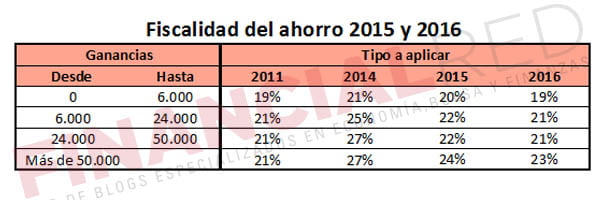

La nueva reforma fiscal va a modifica los tramos sobre las rentas del ahorro. Dentro de los cambios debemos tener en cuenta por un lado que los fondos van a seguir manteniendo su carácter especial, es decir, van a poder seguir traspasándose sin penalización además de algunas modificaciones que ya hemos ido señalando a lo largo del artículo.

Aplicación de la reforma fiscal y comparativa con 2011

También te puede interesar

¿Cuántas comisiones pagas al año por tus productos financieros? o ¿Qué hacer ante un cargo indebido en tu cuenta?