Hace unos años, en plena época de vacas gordas, nos acostumbramos a convivir con la enorme oferta de los llamados créditos rápidos. Créditos que, en muchos casos resultaban proporcionados por empresas de capital privado, ajenas al sistema tradicional bancario, y que resultaban atractivos porque no solo las respuestas resultaban rápidas cuando de solicitar un crédito se trataba sino que las preguntas no eran muchas y la holgura para la concesión de financiación amplia.

Llegó la crisis, llegó el cierre del grifo del crédito y llegaron por supuesto las tasas altas de morosidad que atacaron de manera especial a este tipo de productos que, a lo largo de estos años, aún ocupando un espacio (mucho menor) en el abanico de posibilidades financiación, van cediendo su sitio a los llamados minicréditos.

¿Qué son los microcréditos?

¿Qué son los microcréditos?

En esencia este tipo de producto viene a mantener similitudes con los créditos rápidos; suelen necesitar de contratación telefónica (o por internet), pretender responder ágilmente a las solicitudes y en la mayoría de los casos son ofrecidos por empresas de capital privado que no tienen la obligación de estar supervisadas por la CNMV ni el Banco de España aunque si deben encontrarse inscritas en el registro mercantil y responder a la Ley de Protección al consumidor vigente.

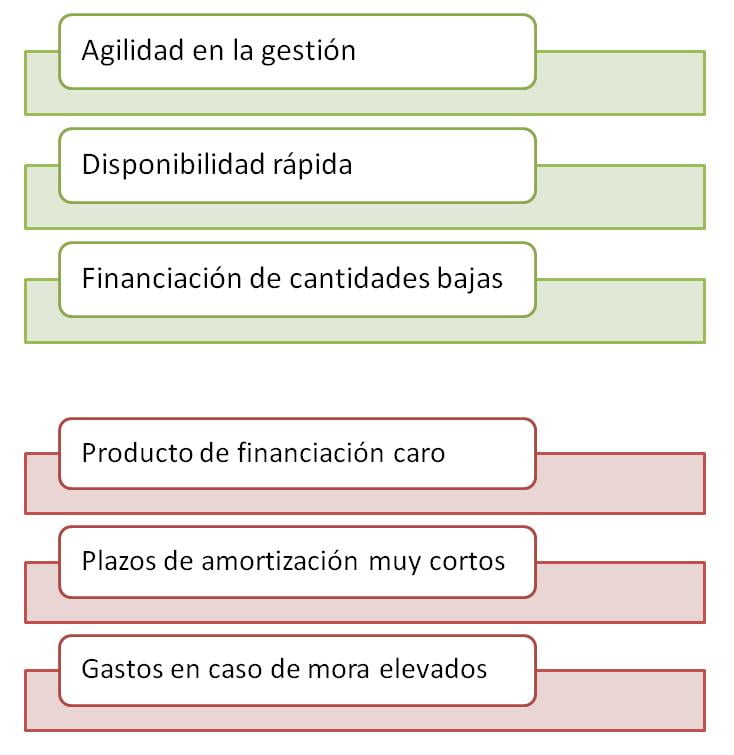

Estos microcréditos buscan incidir en algo evidente; la necesidad de financiación a muy corto plazo dentro las economías domestica con propuestas que van a partir de 50€ hasta límites máximos dependiendo de entidad de entre 300€ y 600€ en plazos de amortización que pueden ir desde un días hasta, habitualmente como máximo un mes.

En principio se supone que resultan créditos más asequibles que la media de la oferta del sistema bancario, sin embargo la bicoca no existe ya (si alguna vez existió) en este segmento y de un modo u otro será necesaria la garantía de devolución mientras que la pertenencia a registros de morosidad puede frustrar la operación.

Pros y contras de los microcreditos

¿Cómo funcionan los minicréditos?

Obviamente no todas las propuestas son iguales, pero la media de estas ofertas nos viene a proponer un sistema de devolución a muy corto plazo (máximo 30 días) donde a falta de intereses se aplicarán comisiones en función de importe y plazo de devolución. Como el lector comprenderá a la primera uno de los grandes peligros de estos productos reside en el retraso en la devolución que será penalizado de manera más que notable.

Sin duda estamos ante un segmento al alza, una confirmación que se constata simplemente acercándonos al dato siguiente; las principales empresas europeas especializadas en este tipo de créditos o ya han llegado o bien preparan en los próximos meses su desembarco en nuestro país.

Sin embargo hay cuestiones que se deben tener en cuenta, fundamentalmente el hecho de que se trata en esencia de un producto caro, si tomáramos la media de lo existente en el mercado actualmente veríamos que un crédito de 100 euros en un plazo (máximo) de 30 días puede llegar a suponer una devolución de entre 130 € y 140€ partiendo, como era de esperar, de un escalado de comisiones que pueden ir entre los 105€ y 107€ por un único día de préstamo sumando de manera sucesiva importes por fracción de tiempo.

Por otro lado hay que destacar, y erradicar, una cierta imagen que se comienza a extender en la que se asocia estos préstamos a la posibilidad de financiación aún figurando dentro de registros de morosidad. Es cierto que a la hora de la valoración de riesgo las entidades que trabajan este tipo de productos pueden presentar algo menos rigidez que la que actualmente presenta la banca en el mismo sentido, pero, eso no impide que prácticamente todas (por no decir todas) no aceptarán financiar a personas que figuren en registros de morosidad.

¿Qué son los microcréditos?

¿Qué son los microcréditos?