Durante la Segunda Guerra Mundial, los Estados Unidos imaginaban un orden económico mundial para la posguerra en la que los EEUU pudiesen penetrar en mercados que estuviesen previamente cerrados, así como abrir nuevas oportunidades a las inversiones estadounidenses en el extranjero, eliminando las restricciones de flujo de capital internacional.

En este marco fue que durante dos años y medio se fueron esbozando las propuestas para la reconstrucción de posguerra por parte de los Tesoros de los EE.UU. y el Reino Unido, que se trataron en la Conferencia de Bretton Woods un hito clave en las finanzas mundiales modernas.

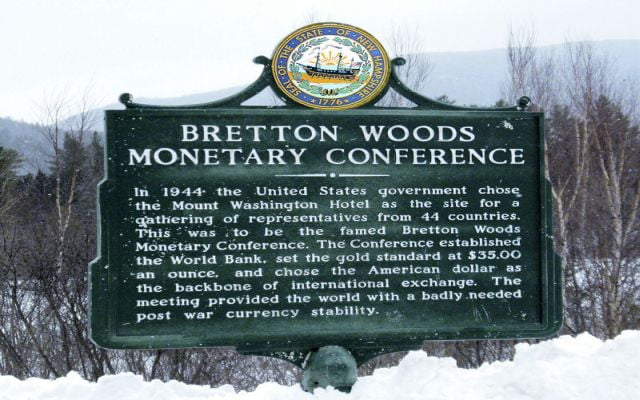

La Conferencia de Bretton Woods

La Conferencia de Bretton Woods se desarrolló entre el 1 y el 22 de julio de 1944. En ella participaron representantes de 44 naciones. Entre los participantes se destacan los países del bloque comunista, conducido por la Unión Soviética, China, las naciones de Europa, EEUU, y algunos países de América Latina.

La Conferencia definió las reglas de funcionamiento precisas para fijar las relaciones monetarias internacionales y creó una institución específica, el Fondo Monetario Internacional (FMI), encargado de vigilar esas reglas.

El sistema resultante se basaba en un patrón de cambio oro, a su vez basado en el dólar. EE.UU. debía mantener el precio del oro en 35,00 dólares por onza y se le concedió la facultad de cambiar dólares por oro a ese precio sin restricciones ni limitaciones. Al mantenerse fijo el precio de una moneda (el dólar), los demás países deberían fijar el precio de sus monedas con relación a aquella, y de ser necesario, intervenir dentro de los mercados cambiarios con el fin de mantener los tipos de cambio dentro de una banda de fluctuación del 1%.

En consecuencia, EE.UU. era el único país obligado a mantener la convertibilidad su moneda en oro (poseía entonces los dos tercios de las reservas mundiales oficiales en oro), mientras que el resto de los países tenía que fijar la paridad de su moneda con respecto al dólar.

Las modificaciones en la paridad sólo se podrían realizar si el FMI lo autorizaba. Cuando los países tienen déficit en sus balanza de pagos, deben financiarlos a través de las reservas internacionales o mediante el otorgamiento de préstamos que concede el Fondo Monetario Internacional. Para eso fue creado. Para tener acceso a esos préstamos los países deben acordar sus políticas económicas con el FMI.

El sistema de Bretton Woods funcionó bien en los años 40 y 50, pero sufrió presiones en los 60. Estados Unidos abandonó el patrón oro en diciembre de 1971.

Estos son los seis miedos más frecuentes en las finanzas y la manera de hacerles frente

Las huellas de Bretton Woods

Bretton Woods se puede llegar a considerar a todos los efectos una refundación del sistema capitalista en la que, por cierto, no sólo participaron países capitalistas, pero en la que Estados Unidos marcaría de manera clara la supremacía económica de este país y el peso que a nivel internacional iba a suponer en los siguientes años.

Las huellas posteriores evidentemente ha sido profundas, en algunos casos más evidentes hoy en día que antaño, por ejemplo, la creación del Fondo Monetario Internacional, o el lanzamiento del Banco Mundial que, amparado en el contexto histórico (aún desarrollaremos en la Segunda Guerra Mundial) vino a denominarse Banco Internacional para la Reconstrucción y el Desarrollo.

Desde luego, otra de las huellas más profundas que supuso esta conferencia fue la ya citada sustitución del patrón oro por el patrón dólar.

Esta sustitución venía de hecho a modificar un concepto global en el que las monedas nacionales se respaldaban en las reservas de oro de los países, reservas que en el caso de los participantes en la contienda mundial habían caído de manera espectacular en el esfuerzo bélico. La equivalencia entre dólares y oro establecido en la conferencia convirtió de facto al dólar en la moneda de referencia, es cierto que posteriormente esta medida se anula fundamentalmente debido al gasto creciente en Estados Unidos en relación a la Guerra Fría y imposibilidad de mantener la equivalencia, pero, el peso del dólar a nivel internacional ya estaba profundamente arraigado.

Por último, aunque tal vez menos visible, es importante recordar el acuerdo General de Aranceles y Comercio (conocido como GATT, por sus siglas en inglés) que surge de la conferencia. Y es importante ya que este acuerdo venía a destruir las aspiraciones de aquellos que buscaban un modelo de organismo de control y regulación del comercio internacional más rígido, más poderoso con más capacidad de intervención.

Tal vez la última aparición en escena de manera directa de los acuerdos de Bretton Woods la podemos ubicar en la creación mediada la década de los 90 del pasado siglo de la Organización Mundial del Comercio, aunque, evidentemente, estas huellas siguen aún presentes en nuestros días a través de una conferencia que modificó de manera importante los modelos económicos mundiales.

El fracaso de la UCI y la victoria del FMI

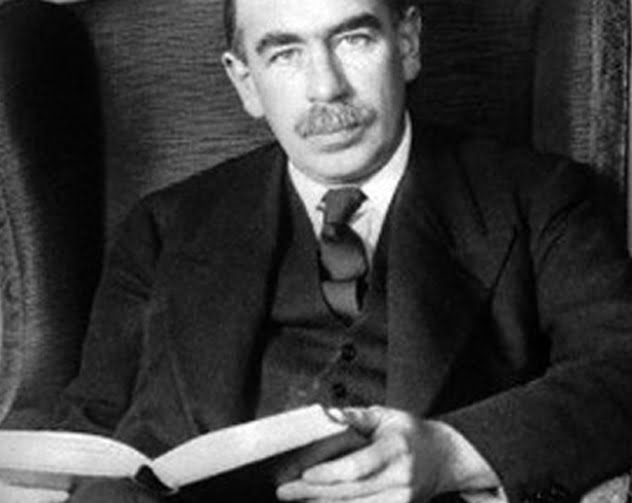

John Maynard Keynes presentaba en la conferencia una propuesta en la que buscaba amortiguar el problema de los países que, acumulando déficit comercial, acumulando en cada vez más intereses para servir a la deuda, y, en consecuencia no contribuyendo al crecimiento global, al contrario, dificultando este.

En la propuesta de Keynes se contemplaba la creación de la Unión de Compensación Internacional. Este organismo funcionaría a todos los efectos como un banco, capaz de emitir su propia moneda, intercambiable con las monedas nacionales a una tasa fija determinada. De este modo se generaría una unida de contabilidad entre naciones que permitiría también ajustar los déficits o excedentes comerciales bajo la misma medida.

Aquí te mostramos todo lo que debes saber sobre la Comisión Nacional del Mercado de Valores.

Como añadido se permitiría cada país la posibilidad de sobregirar en sus cuentas en la unidad monetaria propia de la organización (Bancor) siempre dentro de ella. La propuesta incluye este sobregiro se limitará a un máximo de la mitad del tamaño medio del comercio cinco años. El modelo buscaba por un lado obligar a los países con déficit comercial a reducir el valor de moneda (y evitar la exportación de capital) pero otro lado también los países con excedente comercial se encontrarían grabados con intereses (el 10%) cuando estos excedentes resultaban ser superiores a lo establecido, prolongado esta medida, tras el ejercicio anual, cuando el crédito excedía la mitad del tamaño de sobregiro superávit Este superávit sería confiscado.

La posición de Estados Unidos, mayor acreedor mundial, fue radicalmente contraria a esta propuesta.

Como alternativa se propuso la creación del fondo monetario de estabilización, en la actualidad Fondo Monetario Internacional que directamente eximía de límites la acumulación de excedentes que los países pudieran presentar y que, por otro lado, se combinaba con la creación de un instrumento para la capitalización de la reconstrucción económica tras la guerra que, con el tiempo, ha pasado a ser el Banco Mundial.